【初心者向け】 外国株式インデックス・ファンドとは? ~~基礎知識まとめ~~

投資信託の解説って無味乾燥で、なかなか頭に入ってこないですよね…。

やたら数字が多くて、専門用語が並んでいたり…。

そこで今回は、外国株の投資信託について、ポイントをかいつまんで解説してみます。

筆者の主観が少し入っていますが、たぶんその方が分かりやすいです(笑)

※データは2020年4月現在。最新の情報は公式サイトを参照してください。

インデックス・ファンドの基礎知識

●インデックスってなに?

→インデックスとは、株価指数のことです。日本の「日経平均株価」や、アメリカの「S&P500」などが有名です。

●インデックス・ファンドってなに?

→投資信託の一種です。「日経平均株価」や「S&P500」など、株式市場全体の値動きと連動するように設計されています。

「個別株だと、その企業の業績に左右されるので値動きが激しい。そこで、株式市場全体に分散することによって、値動きを穏やかにしたい」という考え方の人におススメです。

ちなみに投資ジャンルでは、「リスク」という言葉は、「値動きの激しさ」を意味します。

「高リスク」とは、値動きが激しいこと。

「低リスク」とは、値動きが穏やかなことですね。

●インデックスの対義語は?

→インデックス型の反対は、アクティブ型です。

インデックス型の信託報酬(手数料)は安く、年率0.1~1%くらいです。一方、アクティブ型の信託報酬は、年率1~3%くらいです。

インデックス型で信託報酬1%を越えていれば、ぼったくり商品と考えて間違いないです(笑)

●インデックス型の手数料が安い理由は?

→アクティブ型では、プレイヤーの目利き力に対する報酬が発生します。要するに、託した資金を運用する証券マンが、顧客の代わりに銘柄を選別してくれるので、サービス料が発生するわけです。

一方、インデックス型では、プレイヤーは存在しません。そのため、手数料は安くなります。

●基準価額とは?

→投資信託の価格(購入・換金価格)のことです。株式でいう株価に相当します。一般的には、1万口あたり1万円でスタート(設定)し、その後の運用結果により変動します。購入時より換金時の基準価額が高ければ、購入者は売買差益(キャピタルゲイン)をあげることができます。

●純資産総額とは?

→ファンドの規模のことです。ファンドにどれだけお金が集まっているかを表します。

運用先の株価が値下がりしたり、解約者が増えたりすると、純資産総額は減少します。純資産総額が減少し続けると、やがて運用できなくなり、ファンドが終了するおそれがあります。この場合、強制的に繰り上げ償還(強制的に換金)となります。

●リスク、リターンについて

→インデックス型は、他の投資信託に比べて、低リターン・低リスクですが、株価が下がれば元本割れします。

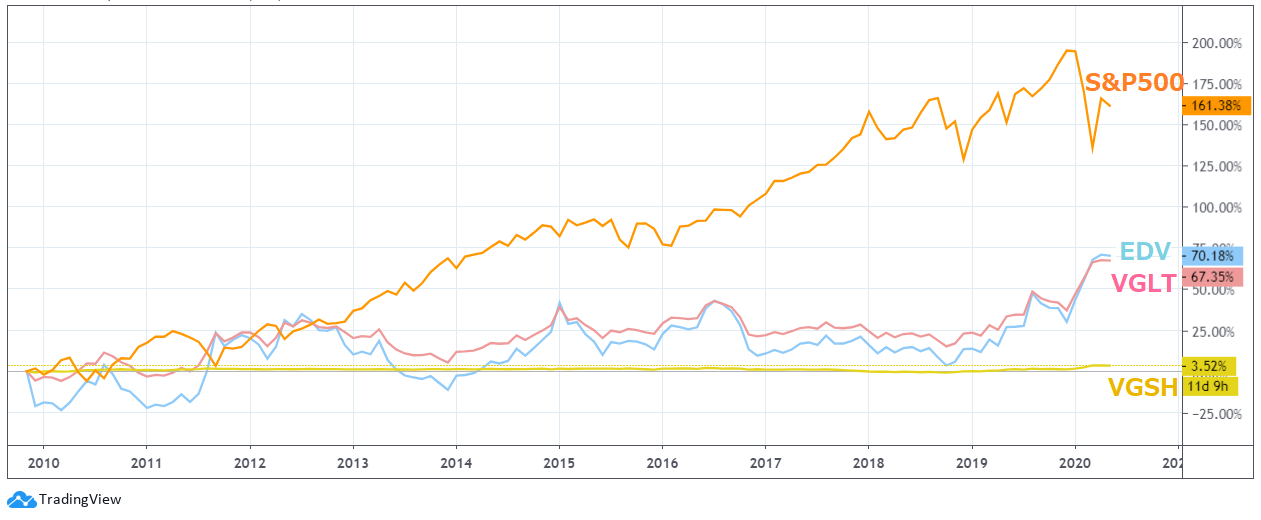

下図は、主要なインデックスのリターンとリスクを示します。リターンとは1年あたりの利回り、リスクとは価格の変動率(価格のブレ幅)のことです。

たとえば国内株式は、リターン10%、リスク17%なので、1年につき+27%~-7%のリターンが予測されます。つまり損失となる年もあるけど、長い目で見れば、1年につき約10%のリターンに均されるということですね。

ただし、リターン・リスクは、あくまで過去の実績から算出されているにすぎない点に注意してください。

主要なインデックス(株価指数)

・日経平均株価:

日本の代表的な株価指数。

・MSCI ACWI:

MSCI社(モルガン・スタンレー・キャピタル・インターナショナル社)が公表する全世界株式指数。「All Country World Index」の略称。時価総額の変化に応じて、先進国と新興国の比率が変化する。

・FTSEグローバル・オールキャップ・インデックス:

イギリスのFTSE社が公表する全世界株式指数。「MSCI ACWI」とほぼ同じ推移を示す。

・S&P500:

アメリカの大型株500銘柄。時価総額の変化に応じて、銘柄の構成比率が変化する。

・NYダウ:

アメリカの大型株30銘柄。

・MSCIエマージング・マーケット・インデックス:

BRICsなど新興国の代表的な株価指数。海外ETF商品である「EEM」や、日本の投資信託である「eMAXIS Slim 新興国株式」がベンチマークとする。これらの商品を購入することで、新興国に分散投資することができる。

どこの会社でインデックスファンドを買えばいい?

手数料ぼったくり商品は避けたいですよね。とはいえ、ネットで評判のいい商品であれば、どこも大して変わりません。

ネットでは、楽天、SBI、三菱UFJ国際投信の3社が、高評価ですね。

迷ったら、三菱UFJ国際投信が販売する「eMAXIS Slim」シリーズでOKです。

ちなみに各社の競合商品を比べるとき、チェックポイントは2点。信託報酬と、純資産総額です。

信託報酬(年間の手数料)は、安いに越したことはありません。

純資産総額は、投資法や考え方によりけりで、一概にいくら以上必要であるかは言えませんが、最低でも30億円以上あるといいかな、と私は考えています。

参考までに、純資産総額の目安を記しておきます。あくまで私の個人的な考えです。

・100億円以上:安心して長期投資できます。

・30億~100億円:一応、合格ラインはクリアです。

・10億~30億円:要注意。過去数年間の推移を調べる必要があります。もし、基準価額(株式でいう株価)が変わっていないのに、純資産総額が右肩下がりの場合、解約者が増えており、いずれファンド終了のおそれがあります。

・10億円未満:できれば購入は避けたいです。

・30億~100億円:一応、合格ラインはクリアです。

・10億~30億円:要注意。過去数年間の推移を調べる必要があります。もし、基準価額(株式でいう株価)が変わっていないのに、純資産総額が右肩下がりの場合、解約者が増えており、いずれファンド終了のおそれがあります。

・10億円未満:できれば購入は避けたいです。

外国株式インデックス・ファンド

「eMAXIS Slim」シリーズのうち、代表的なものを3つ、商品の特徴をまとめておきます。

楽天、SBIなど競合他社の商品も、基本的には同じです。

楽天、SBIなど競合他社の商品も、基本的には同じです。

①eMAXIS Slim 米国株式(S&P500)

・アメリカ株価指数の「S&P500」(円換算)に連動する商品です。

・ドル建て、円決済。

→商品の購入・換金時に、自動的にドル円両替されるということです。

・「為替ヘッジなし」とあるが不安

→無駄にコストがかかるだけなので、為替ヘッジは不要です。

為替ヘッジなしの場合、商品の購入後に円高が進むと損失となります。

10~30年程度の長期保有の場合、ドル円レートの影響は2割、株価変動の影響は8割くらいと見積もっておけばOKです。

・運用成績の内訳は、「S&P500」×「ドル円レート」です。たとえば購入後に、株価が+20%、かつ円高が進行すると(1ドル100円→1ドル90円)、日本円での売却益は+8%となります(1.20×0.90=1.08)。

・追加型(売買自由)で、売買手数料(購入手数料、信託財産留保額)は無料です。

・「eMaxis slim」は「業界最低水準の運用コスト」を掲げています。類似商品に比べて、手数料は最安で、信託報酬は年0.1%以下。初年度分配金なしで、再投資に回すために今後も抑制する方針とのこと(2020年4月現在)。

・NISA、または、つみたてNISAで購入できます。通常、売却時(売却益の確定時)に、利益分に対して20%課税されますが、NISA枠では非課税です。

・「S&P500」は時価総額加重平均

→「S&P500」全体の値動きは、GAFAなど大型ハイテク株の値動きに大きく左右されます。

②eMAXIS Slim 新興国株式インデックス

・現地通貨建て、為替ヘッジなし、円決済。

・「MSCIエマージング・マーケット・インデックス」に連動する商品です。

・追加型(売買自由)で、売買手数料(購入手数料、信託財産留保額)は無料です。

・類似商品に比べて手数料は最安で、年間の信託報酬は約0.2%です。過去の分配金なしで、再投資に回すために今後も抑制する方針とのこと(2020年4月現在)。

・NISA、つみたてNISA対応。

③eMAXIS Slim 全世界株式(オール・カントリー)

・「MSCI ACWI」(MSCI All Country World Index)に連動する商品です。

・商品の基本的な特徴は上記2商品に同じです。

・商品の基本的な特徴は上記2商品に同じです。

・「全世界」という名前ですが、その内訳は先進国88%、新興国12%。また全体の55%をアメリカが占めます(2020年4月現在)。

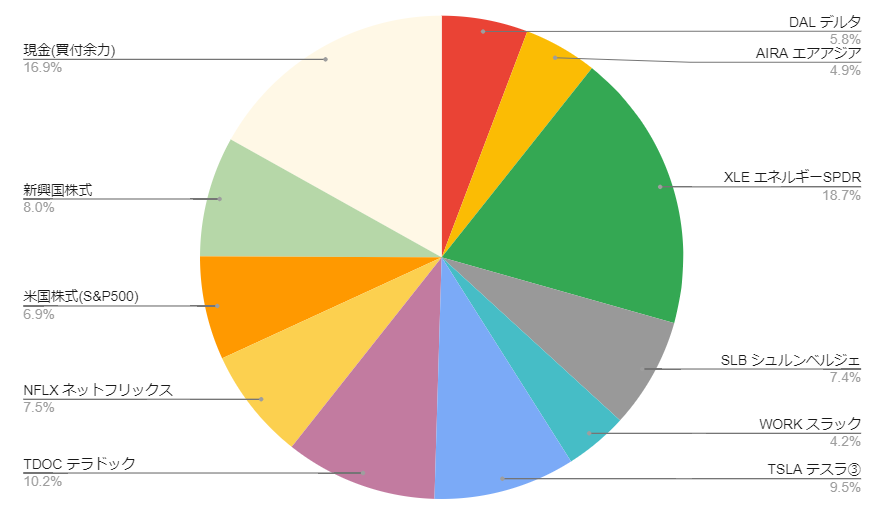

こちらの記事では、米国株と新興国株の比率について検討しています。

こちらの記事では、新興国株価の決定メカニズムについて、新興国通貨から考察しています。

コメント

コメントを投稿