【投資プラン】 変動つみたて制のすすめ

今回は、変動つみたて制という投資法を紹介します。

極論をいえば、普通のつみたて投資をやっている人も、どの銘柄にしようか自分で考えている時点で、ある意味で相場師である、私はそうにらんでいます。

ついでにいえば、投資をやっていない人も相場師ですね。全財産を通貨のみで保有することに賭けているわけだから(笑)

当方の属性

・30代男性、一人暮らし、低所得

性格はこんな感じです。

・慎重、コツコツ派

・投資に時間を割きたくない。

そうすると、最適な投資法は、こんな感じです。

・毎月一定額を、インデックス株式につみたて投資。

つみたてNISAでは、毎月3万円くらい、非課税で投資できます(正確には、毎月33333円ですね)。

NISAなど非課税枠を使わない場合、税金はおよそ20%です。たとえば1000円で買って、1100円で売ると、利益は100円です。この100円に対して、20%の税金がかかります。

つみたてNISAでは、1年間で40万円、10年間で400万円を非課税で投資できます。

つみたてNISAだけでも、私のような庶民にとっては、大きな金額を投資できるのです。

私の性格にはもう一つ、注目すべきポイントがあります。

・あわよくば、平均値より儲けたい。

毎月コツコツ投資を10年間続けると、平均的なリターンが得られるでしょう。

しかし、あわよくば、相場平均より少しだけリターンを上回りたいと考えています。

そこで私は、変動つみたて制を採用しています。

図で表すと、こんな感じです。

考え方としては、毎月一定額のつみたてを原則としつつ、株式相場の値動きに合わせて、つみたて金額を変動させます。

たとえば、毎月3万円つみたての場合、株価が低いときにつみたて額を増やし、株価が高いときにつみたて額を減らします。この場合、毎月のつみたて基準額は3万円です。要するに、現金を含めたリバランスを手動で行うということですね。

「リバランス」とは一般的に、保有する各金融商品に対して行われます。たとえば、日本株と外国株の割合を一定に保つために行われます。変動つみたて制の考え方では、リバランスの対象に現金を加えます。

毎月のつみたて額の変動幅は、最大でも基準額の±100%くらいでしょうか。それを越えると、かなり相場師寄りになりそうですね。

注意点としては、今月の投資額を増やすと、その分だけ、将来の投資額を減らす必要があります。たとえば今月に4万円投資すると、他の月の投資額を2万円に減らして、平均3万円になるように調整する必要があります。

また、非課税枠との兼ね合いもありますね。

「非課税枠を越えてまで投資額を増やすほど、現在の株価は低いのか?」を自分で判断する必要がある。

変動つみたて制とは、株式相場を自分で予測する余地が少しあるので、コツコツ野郎に比べて、若干、相場師寄りというわけです。

毎月いくら投資するか?

重視するポイントは三つです。

①余剰資金で投資する

②保有資産の内訳

③変動つみたて額を10年後から逆算する

①余剰資金で投資する

余剰資金とは、貯金額から、さしあたり必要な生活費を差し引いたものです。

何ヶ月分の生活費を確保しておくかは、人によりけりですが、半年~2年くらいの生活費を確保しておけば安心でしょう。

逆にいえば、当面の生活費をキャッシュで保有できていれば、それ以外の資金をすべて投資に振り向けても構わないといえそうです。

ちなみにスイス人は慎重な人が多いので、銀行口座に半年分の生活費が入っていないと、パニックに陥るそうです。

日本人だと生活防衛資金は2年必要だ!ていう方も多くいらっしゃいますね。

このあたりは国民性が出ていて面白いですね。

このあたりは国民性が出ていて面白いですね。

②保有資産の内訳

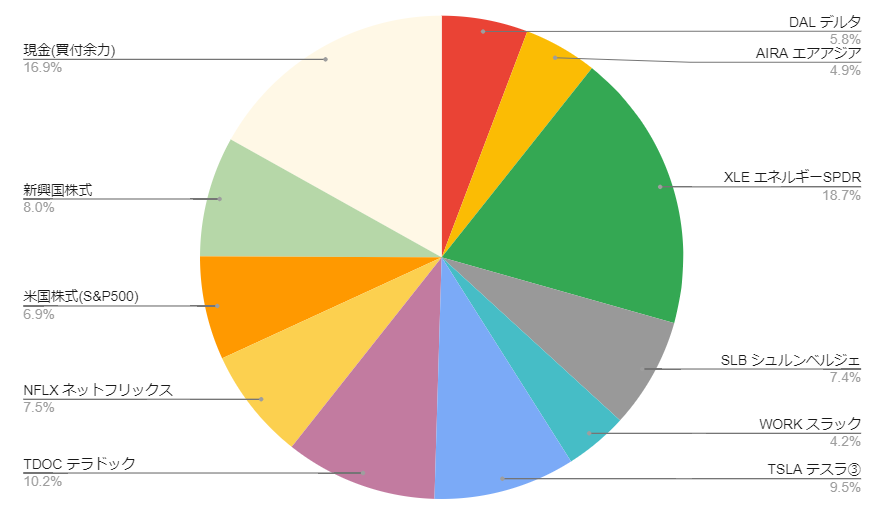

投資入門書やブログで、こんな円グラフをよく見かけます。保有資産の内訳、いわゆるポートフォリオを示したものですね。

しかし、キャッシュ(現金)が計算に入っていないグラフを時折見かけます。

いろんな考え方があると思います。たしかにキャッシュを含めなくとも、保有株の内訳さえ分かればOKって人もいるかもしれません。

でも個人的には、キャッシュ(預金額)を計算に含めた方が、資金管理するうえで分かりやすいと思います。また投資の終わらせ方(株から現金への戻し方)のプランも立てやすい。

このあたりは好みの問題でしょうか。

③変動つみたて額を10年後から逆算する

生活費と投資資金の比率は、人によりけりです。

10年間における、生活費と余剰資金の合計金額によって変わってきます。

あまり細かく考えてもしょうがないので、ざっくりでいいです。

大体でかまわないので、今後10年間で投資資金をいくら用意できそうか、最初に決めておきます。これが今後10年間の、合計つみたて金額です。

たとえば10年間で合計360万円を投資する場合、1ヶ月当たりの投資額は3万円です。この毎月3万円を基準にして、10年間の合計が360万円になるように、毎月のつみたて金額を変動させます。

ちなみに毎月3万円くらいだったら、つみたてNISA枠を使うことになると思うので、毎月のつみたて額の変動幅は小さくなるかもしれませんね。

つみたてNISA(非課税枠)で投資できるのは、毎月33333円までです。証券会社によっては、ボーナス月設定を使うことで、一括投資することができます(1年間につき40万円まで)。

「つみたてNISA」の一括投資:

「つみたてNISA」という名称通り、本来はつみたて用に設計された制度だが、ボーナス月設定を使うことで、一括購入することができる。たとえばSBI証券では、1月上旬に毎月の積立金額を100円に設定しておき、その一週間後(1月中旬)に残りの39万9900円を一括投資して、すぐにその年の積立設定を解除することができる。

つみたてNISAの場合、年間40万円以上の投資額については、税金がかかります。非課税枠を越えてまで投資するかどうかは、相場予測との兼ね合いになりそうです。

「今月の株価は安値だからお買い得。きっと将来、値上がりするはず」って予測するなら、今月のつみたて額を増やす。

その代わり、将来のつみたて額を減らす。そうやって自分に縛りをかける。

予測通り、将来の株価が上がっていれば、平均より高いリターンを得られます。

変動つみたて制の考え方をまとめます。

まず、今後10年間の投資資金を決める。

そうすると、毎月のつみたて基準額が決まる。

今月のつみたて額を増やすなら、将来のつみたて額を減らす。

今月のつみたて額を減らすなら、将来のつみたて額を増やす。

将来っていうのは、3年~10年後くらいです。

この制度は、ただの自分ルールです。絶対に守らなきゃいけないものではない。

今月のつみたて額を増やして、将来のつみたて額をさらに増やしたってかまわない。ただし、このように投資基準額を決めずに成功する人は、プロの相場師です。

相場を完璧に読み切る自信がない人は、変動つみたて制を採用してみてはいかがでしょうか。

追記

この記事は2019年頃の上昇相場を横目にしつつ、「今はつみたて投資すべき時期ではない」と自分に言い聞かせるために書いたものです。

普通のつみたて投資の場合、市場に参加するタイミングによって、合計リターンは変わってくると思うんですよね。

ベストなタイミングを見計らって、つみたて投資を保留し続けている期間は、つみたて額が0円です。

株価下落が始まったら(2020年初のことです)、つみたて投資を開始する。それまでに貯まった保留額を基準額に上乗せして、つみたて額を増額できる。そうやって、つみたて額を変動させるわけです。

極論をいえば、普通のつみたて投資をやっている人も、どの銘柄にしようか自分で考えている時点で、ある意味で相場師である、私はそうにらんでいます。

ついでにいえば、投資をやっていない人も相場師ですね。全財産を通貨のみで保有することに賭けているわけだから(笑)

変動つみたて制の欠点は、労力の割にリターンが少ないことですね。

チャートとにらめっこするのが好きな人には向いている投資プランかもしれません。

今も基本的な考え方は変わっていませんが、2020年現在、私が変動つみたて制を採用しているかというと、微妙なところです。

インデックス変動つみたて用の待機資金を使って、航空株と石油株をはじめちゃいましたから。

手堅い投資法と、ギャンブラー的な投資法を併用する、二重人格みたいなことになっちゃっています(笑)

両プランを統合すると、基準額の上下動が激しい変動つみたて制といえなくもないですが……。

いずれにしろ、10年計画で考えています。

今後しばらくは、変動つみたて制と、ギャンブル投資の二本立てで行く予定です。

コメント

コメントを投稿