投資日記 2020年3~4月

私の投資日記です。他人様が読んで面白いかは不明です(笑)

変動つみたて

・資金は100万円。期間は今後10年。

・つみたて金額は毎月変動させる。基準額は1万円/月。

・つみたてNISA上限は3.33…万円/月

| 実績 | 予定 | ||||||

| 2020年 | 1月 | 2月 | 3月 | 4月 | 5月………………………12月 | 計 | 1ヶ月平均 |

| 米国株(S&P500) | 100円 | 100円 | 2000円 | 6.5万円 | 1.5万円 | ||

| 新興国株 | 1000円 | 1000円 | 8000円 | 6.5万円 | 1.5万円 | ||

| 計 | 1100円 | 1100円 | 1万円 | 13万円 | 3万円………13万円……… | 24万~48万円 | 2万~4万円 |

●3月

・コロナショックを受け、本格的につみたて開始。このときをずっと待ってた。

・購入は基準額の100%(1万円)。内訳はアメリカ20%、新興国80%。

・今後、ボラティリティ(価格変動幅)は高まる見こみ。それに応じて、毎月のつみたて額を変動させる予定。

・米株本格参入の目安は、直近のピーク値(2020年1月頃)から20%下落したとき。底値更新に伴って、むしろ仕入れの絶好機となるため、毎月の購入額を増やしていく予定。

●4月

・米株本格参入。S&P500が直近のピーク値(2020年1月頃)から30%下落したため。

・基準額の1300%(13万円)を一括投資。S&P500は3月末から半値戻しとなったため、3月末をさしあたりの底値と判断し、一括投資を行った。急反発のスピードについて行けず、購入タイミングが遅れてしまった。

・2番底が来れば、再び10万円を一括投資する予定。購入は底値から1/3戻しのタイミングか。

§アメリカと新興国の比率

・原則として、年初来の下落率が大きい方を集中的に購入すべきか。一般的に、急落後の反発によりショック以前の水準に戻ると見込まれるため。

・1~3月、新興国への投資比率が大きかった。2020~2030年のうち1度は新興国ブームが訪れると期待していたため。

・4月、アメリカと新興国の投資比率を等しくした。直近の高値ピーク(2020年1月)からの下落率が、アメリカと新興国ともに同じ程度であったため。

・今後、新興国株のボラティリティ(価格変動幅)は高まる見こみ。したがって、とくに新興国のつみたて額を柔軟に変動させる予定。

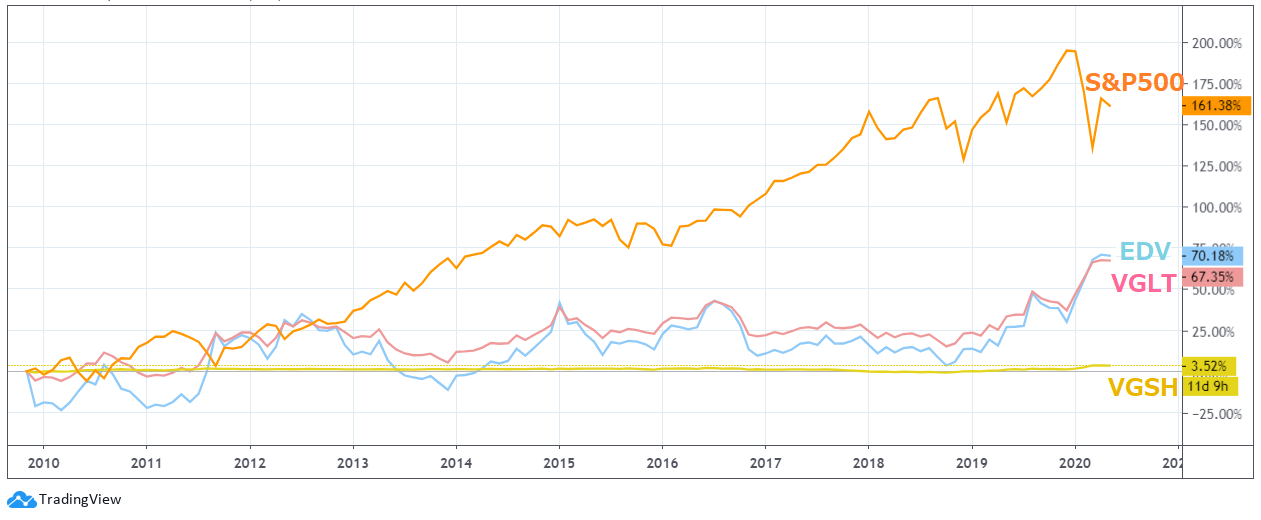

・ただし5月以降、株価チャートの動きにかかわらず、新興国の比率を下げるかもしれない。今後の方針として、米国株と新興国株に分散させるのではなく、米国株と債券・金などに分散させた方が有利かもしれない。そんな気がしてきた…。

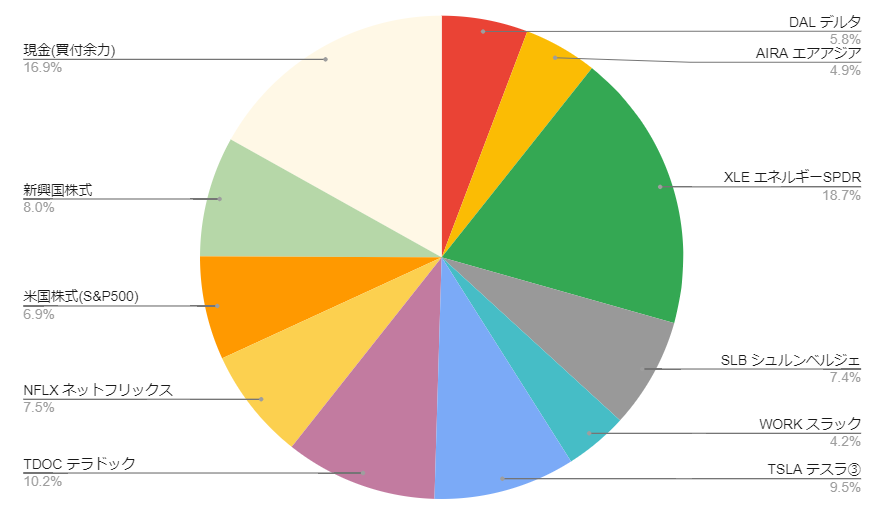

航空株

・コンセプト:セクターは航空一点集中。国や地域は分散。売買タイミングも分散。

・軍資金:50万円

・第1回投資額(3月初):15万円。内訳はエアアジア10万円、デルタ5万円。

・第2回投資額(3月末):16万円。内訳はデルタ5.5万円、サウスウエスト4.5万円、ユナイテッド航空6万円。

・期間:最長3年くらいであってほしい。年初価格に戻れば売り抜けたい。

石油株

・コンセプト:投資先は「XLE」(S&P500のうちエネルギー部門)のみ。「XLE」はボックス相場であると判断し、うねりどり狙いで進める。原油急騰が怖いので空売りはしない。

・軍資金:50万円を、10万円ずつ分割で購入。5年後以降のつみたて投資資金を切り崩して使用。

・期間:1~3年くらいを目途に。今年1年で購入資金をすべて使い切るイメージ。購入チャンスがなければ、それもまたよし。

株価底値打ちの目安

・2020年初、世界不況が訪れた。底値打ちのタイミングで20万円を一括投資、今年度のつみたて額を最大48万円とする予定を立てた。もし仮に、今年度の上限額48万円に達した場合、今後10年のつみたて資金のうち25%(4年分)を今年1年で投資したことになる。

・また安全策として、20万円一括投資ではなく、たとえば5万円×4ヶ月に分けるのもアリ。底値バズーカを4機分用意しておけば、仮に底値判断を誤ったとしても、まだ3機残っている…と考えた。

・というわけで、3月末を底値と判断し、4月に一括投資を行った(つみたて額3万円+一括投資10万円)。今後、2番底が来れば、再び10万円一括投資する予定。

・底値の目安は、全世界株式指数が上昇に転じ、さしあたり底値(と思われる価格)から25%上昇した時点。もし底値から20%上昇にとどまる場合、さらなる2番底がくる可能性あり。また底値判断の目安として、米国債利回り、恐怖指数も参照のこと。

・底値打ちは今年の夏頃と想定していたが、底値は意外に早く訪れた。ただし3月末の底値はダミーであり、本格的な底値が来年にずれ込む可能性もあるため、全力買いは避けた。

・本格的な2番底が3年後にずれこむシナリオもありうる。それはもはや2番底ではなく、株価上昇期を経た次の不況である。

2019年の総括

・2019年後半、予想に反して、アメリカ株価・新興国株価ともに下落せず(むしろバブル気味であった)、ドル円相場も1ドル108円前後で膠着状態であったため、少額購入にとどまった。

・今後、2020年以降は、株価低下時、または円高時に毎月の購入額を増やす予定。

・日本人にとってベストな米国株購入タイミングは、円高・株安のピーク時。過去の経験則では、米株安の翌年から、円高が進行している。

・円安反転と、株価上昇反転のタイミングがずれる場合、株価底値買いを優先させよう。

たとえ円高進行中であっても、購入後の円高リスクは無視してかまわない。ドル円より、株価変動幅の方が大きいため。

コメント

コメントを投稿