【EDV】米国債ETFの買い時を考える【2021年3月版】

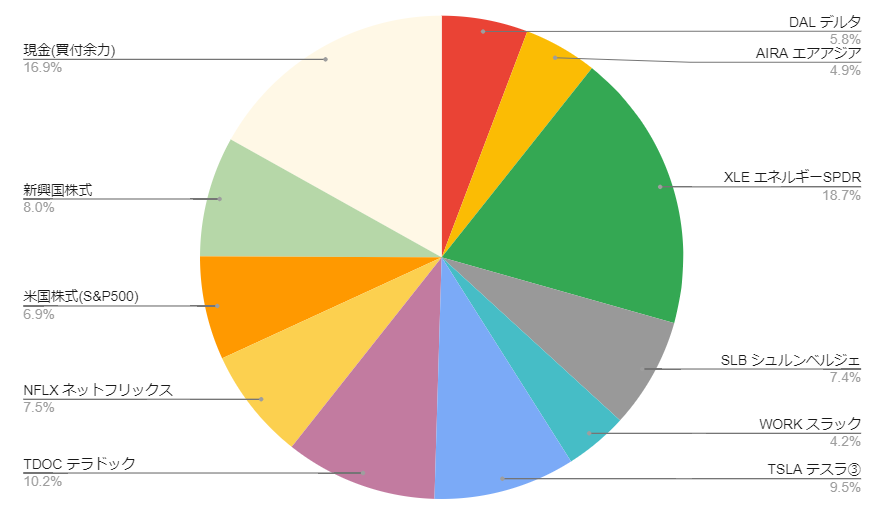

去年に仕込んでおいた石油株の売却目途が立ちそうなので、次の長期枠として米国債ETFが候補にあがってきました。

米国債ETFを購入するに際して、とりあえず次の2点を前提しています。

①長期スパン(5年以上)では、債券利回りは低下し続け、やがて0%になる。

②米10年債利回りは、一時的に2~3%に上振れる。

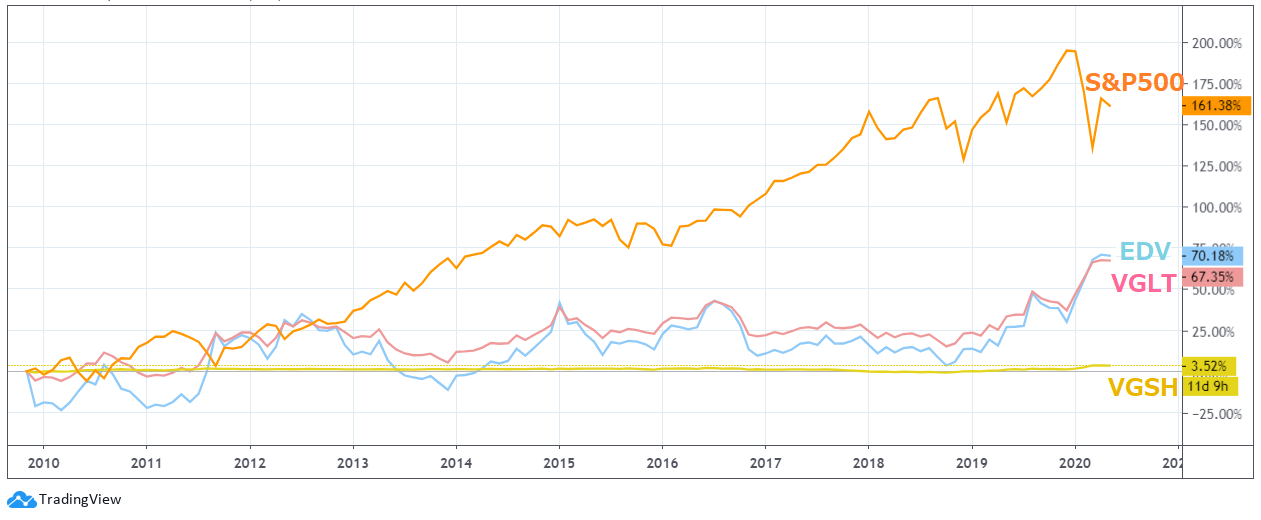

過去50年の長期チャートを見ると、米10年債利回りは0%に向かって低下し続けてきました。言い換えると、米10年債の取引価格は上がり続けてきました。

「米10年債利回りが一時的に2~3%に上振れることはあっても、長期目線では0%に近づくはず」という予測に基づき、米国債ETFはかなり勝率が高い長期ギャンブルだと思っています。金利が一時的に上振れたとしても、どうせ数年以内にFRBが株価下落を防ぐために金利を引き下げると思われるので…。

2021年3月現在、米10年債利回りは1.6%に急上昇しています。今のところ、この利回り上昇トレンドはしばらく続くとの見方が多いですね。

したがって米国債ETFの買い時としては、10年債利回りが2%を越え、利回り上昇(10年債価格下落)が一服したときですね。10年債利回りが3%を越えると、ある程度自信をもって購入を進めることができそうです。今後、明確な買い時が訪れるかどうか知りませんが、買い時がなければご縁がなかったということです。

さて、米国債ETFには色々な商品がありますが、管理人的にはEDV(超長期米国債ETF)一択です。

ちなみに米国債の利回り(インカムゲイン)は重視してないです。あくまで売却益(キャピタルゲイン)狙いです。

詳細はこちらの記事でまとめてみました。1年前の記事ですが、長期的なトレンドは変わらないはずです。参考までに。

●今後、EDVを分割購入するとして、EDVがPF(ポートフォリオ)に占める比率をどのように調整すべきか。自分なりにプランを立ててみました。

●備考:

・買い時としては、10年債利回りが2%を越え、利回り上昇(国債価格下落)が一服したとき。

・EDVのPF比率はあくまで目安。必要に応じて、他の安全資産(ゴールド、ビットコイン、石油株)と組み合わせたい。

・EDVなど米国債は、インフレ進行局面に弱い。一方、インフレ下ではゴールドが強い。単純に株式50%、EDV25%、ゴールド25%で良いかも。あとは金利変動に合わせて微調整すればよい。どうせ日々の価格変動でPF比率はズレるし、ビットコインが加わるとさらにズレるので、理想のPF比率はあくまで目安でよい。

●2020年3月以降の金融緩和局面を今になって振り返ると、石油株・ハイテク株を問わず、株であれば何でも上昇しました。が、今後は相場環境を読みづらくなってきそうです。有望な投資先セクターが分からん…。そんななか、レイ・ダリオのオールシーズンズ・ポートフォリオに寄せていくのもアリかな、などと考えています。

レイ・ダリオのポートフォリオ戦略だと米国債の保有割合は55%らしいですが、予め決めておいた数字にあまりこだわらず、金利変動に応じて適宜調整すればいいのかな~と思っています。

たとえば上表の通り、10年債利回りが3%のときEDV(超長期米国債ETF)をPFの30%保有し、私の予測を越えて10年債利回りが5%に到達すると、EDVをPFの55%まで保有するといったプランです。米国債ETFを実際に55%保有するつもりはないが、私の予測に反して利回り上昇し続けた場合に備えて、最大55%まで保有できるイメージで考えています。あくまで保険としての「米国債55%」ですね。

とはいえ、どうせ10年債利回り3%あたりでFRBが耐えられず、株価下落を防ぐために金利を引き下げるというのがメインシナリオですが…。

またレイ・ダリオ時代との最大の違いは、今後インフレ懸念がくすぶり続ける点です。今後インフレが進行するなら、ゴールドの保有率を増やしたいところですが、インフレ率の予測など私にはできません。守備型ポートフォリオに寄せていくのであれば、単純に株式50%、EDV25%、ゴールド25%辺りを目安にしておけば良いかも…。

しかし私はビットコインを保有しており、ビットコインは株式と異なった値動きをする点で安全資産であるとして、4年に1度の半減期イベントに合わせて売買するのでポートフォリオが乱れること確実、とりあえず株式の保有率を最大限に減らすとしても株式50%・その他50%くらいのざっくりしたイメージで良いかなと。そして石油株は株式なのかコモディティなのかどちらに位置づけるべきかなど、定義にこだわり出すとキリがないです。細かいことは追々考えます。それではまた。

コメント

コメントを投稿