CXSEの買い時、チャイナリスクに立ち向かう時は今じゃない?原油価格マイナス事件から学ぶべきこと

中国株が全然人気ないですね。

今年2021年を通じて、中国ハイテク株は絶不調でした。その理由として、いわゆる「チャイナリスク」、要するに「中国政府による統制強化が投資家に嫌われている」とはよく言われるところですね。たしかに世界的に左傾化が進む中、大企業への風当たりは日増しに強くなるようです。が、たとえばアメリカでGAFAM規制するなら民主的な手続きを踏んで徐々に行われるのに対して、中国ではある日突然、政府によってハイテク企業の社長が逮捕されるかもしれないという…。

2021年を通じてこのチャイナリスクが意識された結果、アリババをはじめとする中国ハイテク株価は下がり続けたということですね。

CXSEも個別株並みに激しく下落しております。

CXSE(ウィズダムツリー 中国株ニューエコノミーファンド)とは、中国の民間企業で構成されるETF商品です。

手っとり早くいえば、テンセント、アリババ、バイドゥなど中国版GAFAMにまとめて投資したければ、これ買っとけ的な商品です(と管理人は理解しております)。

また2021年、EEM(新興国株式ETF)は米国S&P500に比べて不調でした。

EEM(新興国株)不調の理由は次の2点です。

・2021年はドル高が進行した。新興国の多くは外国からドル建てで借金しているので、ドル高(新興国通貨安)によってマイナスの影響を受ける。

・EEM時価総額全体の50%近くを中国・台湾が占めている。

また2021年は、半導体業界が絶好調であったにもかかわらず、TSM(台湾セミコンダクター)の株価は横ばいでした。これもやはり、台湾の地政学リスクが原因だと言われていますね。半導体のプラスと中国リスクによるマイナスが相殺された結果、TSMの株価は横ばいとなったと私は理解しています。

というわけで、アメリカ株以外に分散投資するとなると、チャイナリスク問題は避けて通れないのですよね…。

で、いつ中国ハイテク株が上昇に転じるのか、ということですが…。

どうも管理人は逆張りの性格らしく、現時点でのCXSEのチャートを見ると、今すぐ欲しくてたまらないのです。そろそろ底入れしそうやん。過去の最高値まで戻らなくても、2021年6月の株価に復帰するだけで結構儲かりそうやんっていう。下落トレンドからの反発狙いという典型的な日本人投資家脳ですね。

が、購入タイミングとしては、たぶんまだ早すぎる。本当は今すぐ買いたいけど、我慢しています。

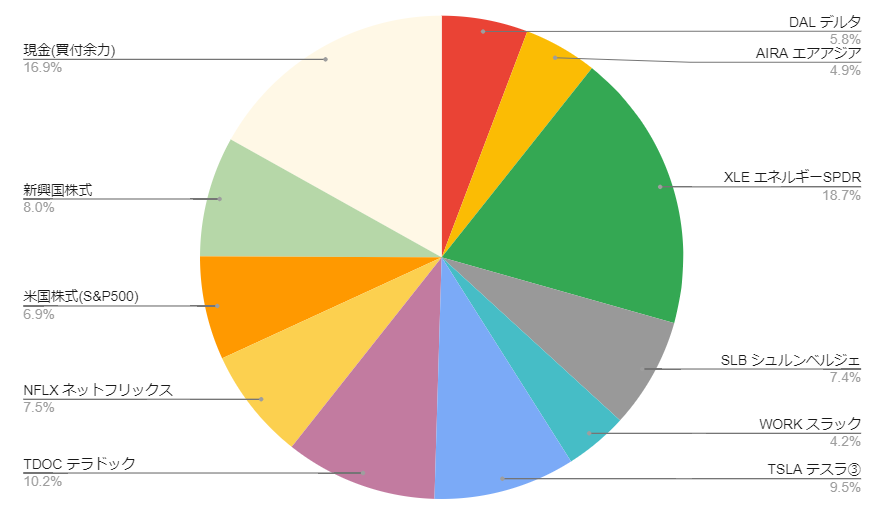

過去の教訓として、2020年4月の原油価格マイナス事件が参考になりそうです。このとき管理人は真っ先に石油株に飛びついたのだけど、購入後の半年間は株価ジリ貧に耐え、同年11月のワクチン開発報道によって1日で10%爆上げ、以降1年間は上昇トレンドが続き、2021年12月現在、石油株(SP500のエネルギーセクター)は100%ほど上昇しています。

今思い返せば、ワクチン開発報道を確認してから石油株を購入しても十分間に合いましたね。結果的に半年間のジリ貧で済んだけど、ワクチン開発がさらに半年~1年ずれ込む可能性もあったわけだし、振り返ってみると私の投資は結構リスキーでした。石油株に手出しするの早すぎた。「いずれワクチン開発されて石油需要が復活するはずだから、割安の今のうちに石油株を仕込んでおこう」などと先回りする必要はなかった。ワクチン開発ニュースを見てからの後出しじゃんけんで良かった…。

このときの反省を踏まえて、中国ハイテク株が大幅に下がった原因(チャイナリスク)が明確に解消されてから買っても遅くないと自分に言い聞かせています。世界史的に分かりやすい出来事を確認してからの後出しじゃんけんで良いはず。たとえば米中雪解けとか、中国の政変で新政権が改革開放宣言するとか…。

少なくとも2022年北京オリンピックが終わるまでは様子見です。でもオリンピックが終わったら、ちょっとだけなら購入してもイイよね。あくまで監視するためだから。

コメント

コメントを投稿