2001年同時多発テロ時の米航空株を振り返る

忘れもしない3月11日のこと。

新型コロナでパンデミック宣言が出て、トランプ米大統領が渡航禁止令を出した日です。

その前日にアメリカ航空株を買ってしまった管理人です。

買うタイミング早すぎたぜ…。

そんなわけで、売却タイミングの参考にするため、同時多発テロ時の株価推移を調べてみました。

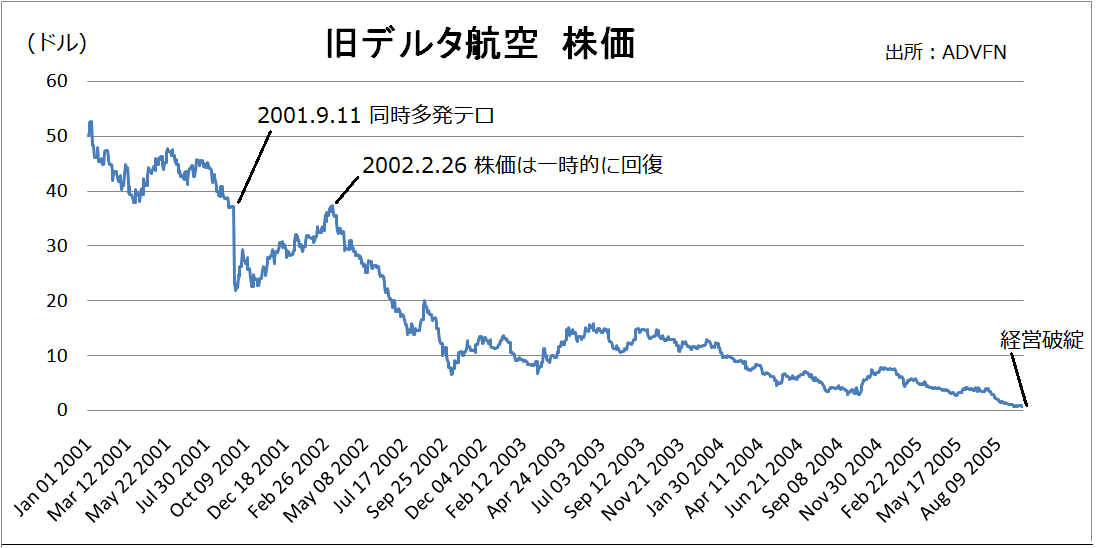

DAL(デルタ航空)

・アメリカの大手航空会社。2001年9月同時多発テロのあと、原油高、ハリケーン被害などを受け、2005年9月に経営破綻。2007年に経営再建し再上場。2010年に全米第5位のノースウエスト航空と合併。

・下図は2005年経営破綻以前のデルタ航空株価チャート。テロで株価急落するも、その5か月後に回復している。回復は一時的なものであり、その後は一方的な下落が続いた。

出所:ADVFN

LUV(サウスウエスト航空)

・同時多発テロのとき、他の米航空大手が経営危機や破綻に追い込まれるなか、サウスウエストは利益を上げた。

・2001年9月、1週間で30%下落するも、3ヶ月で下落以前の水準に回復する。

AAL(アメリカン航空)

・アメリカ最大の航空会社。2001年に同時多発テロや墜落事故で経営危機に陥るも、なんとか持ちこたえる。2007年に黒字達成し、見事復活かと思われたが、2011年11月に経営破綻。2013年2月にUSエアウェイズとの合併を発表し、同年12月に再上場。

・2001年9月に70%下落。2年後の2003年9月、下落以前の水準に回復。

ところで、「Markets Insider」と「google」とでは、アメリカン航空の株価が異なって表示される。騰落率ではなく、株価そのものが微妙に違う。なぜだ?

2013年12月再上場後の株価は両サイトともに同じだが…。

「google」のチャートだと、テロ以前の株価水準に回復するまでに5年を要している。

おまけ キャセイ航空

・香港を代表する航空会社。

・2003年3月、香港でSARS感染が報告され、キャセイ株価25%下落。

同年夏頃、SARS沈静化とともに、株価も下落以前の水準に回復。

まとめ

航空株はまだ売りません。

半分つぶれても、残り半分が2倍になれば元は取れますので。

あと2~3年かかるかもですが…。

あと2~3年かかるかもですが…。

下落直前の水準に回復したら、すぐ売り抜けたいですね。回復しなくても、3年以上の長期保有は避けた方が無難かも。

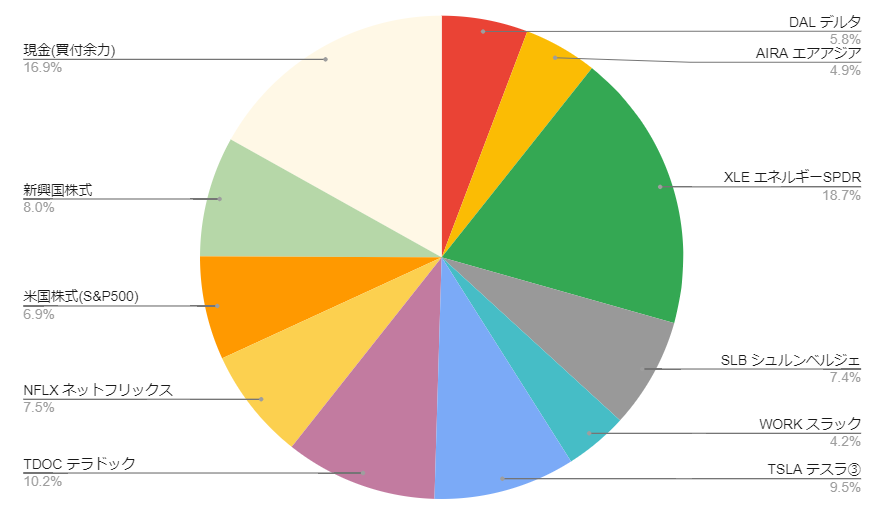

興味ないと思うけど、管理人の航空株投資コンセプトを記しておきます。

管理人の航空株ギャンブル投資

・コンセプト:セクターは航空一点集中。国や地域は分散。売買タイミングも分散。

・軍資金:50万円

・第1回投資額(3月初):15万円。内訳はエアアジア10万円、デルタ5万円。

・第2回投資額(3月末):16万円。内訳はデルタ5.5万円、サウスウエスト4.5万円、ユナイテッド航空6万円。

・検証期間:最長3年くらいであってほしい。

・今後の購入候補:JAL、キャセイ航空など

こんな感じで、値下がりした航空株の購入を進めています。

「今、航空株はお買い得だぜ」って誰かに勧めることはしませんが、個人的には、今後、航空各社の倒産や業界再編が進むとしても、一度は売り抜けるチャンスがあるのではないかと思っています。べつに根拠はないです (#^^#)

コメント

コメントを投稿