全資産を日本円で持つことのリスクについて

前回の記事では、投資に反対する家族を説得する方法を論じてみました。

今回はその補足として、「一見、安全に見える円預金にもリスクはある問題」について採り上げてみます。

日本円のインフレリスク問題

外国株に分散投資するメリットとして、日本円のインフレリスクを挙げる人がいます。

たとえば「全資産を日本円だけで持つと、インフレに伴う日本円の減価リスクがある。そのため、保有資産を、日本円・日本株・米ドル・米国株などに分散することによって、リスクを分散できる」という考え方ですね。要するに、一見安全に思われる日本円預金にもリスクがあるということです。

これは投資家にとって馴染み深い発想ですが、投資に興味ない人にはピンと来ない可能性があります。そのため、日本円預金と比較するとき、日本円のインフレリスクについて、言及しないほうが賢明かもしれません。

というのも、「ここは日本だ」と言われると、ちょっと反論しづらいですから。「ここは日本だ。最終的に日本円に戻す予定であれば、わざわざ外国株を購入すると、かえって余計な為替リスクを背負い込むことになるのではないか」という不安は、たしかに一理あるように思います。この辺りは正しいか間違っているかではなく、考え方の違いでしょうね。

にもかかわらず、違う考え方の人に向かって、「現代の日本人はデフレ脳に陥っており~日本円のインフレリスクが~」などと繰り返していると、次第に陰謀論じみてきます。合理的な金融知識を伝えていたはずが、いつのまにか、頭のヤバい奴だと思われるかもしれません。「日本にハイパーインフレが訪れる!」って頑なに主張し続ける人みたいな(笑)

インフレにも良性と悪性があるらしいですが、この話を誰が聞いても理解できるように、分かりやすく完璧に説明できる人なんていないでしょう。自分が理解するだけでも大変なんだから…。

もちろん投資脳の持ち主であれば、あるいは新興国の庶民であれば、インフレリスクの話はすぐに理解してもらえるでしょう。

新興国とは、自国通貨はすぐにインフレするので最初から信用しておらず、米ドルを主に使用するような国のことです。が、たしかにここは日本です。日本では過去30年にわたって、インフレ率はほぼ0%でした。過去30年の傾向が、今後30年間も続くはずである、と信じることはある意味で当然です。繰り返しますが、少なくとも日本においては、インフレをリスク視するか否かについて、両論ともに成立しうると管理人は考えています。

どちらが正しいかではなく、信仰の違いのようなものですね。

したがって、外国株式インデックスの購入に際して家族の同意を求める場合、泥沼の宗教論争を仕掛けるより、全世界株式やアメリカS&P500の過去のチャートを見せたほうが手っ取り早いと思われます。

外国株式インデックスのメリットを説明するとき、外国株式と日経平均のチャートを比べて見せたほうが、きっと説得力をもつはずです。「日経平均より外国株式のほうが高パフォーマンスである」という具合に。

S&P500を円換算してみると…

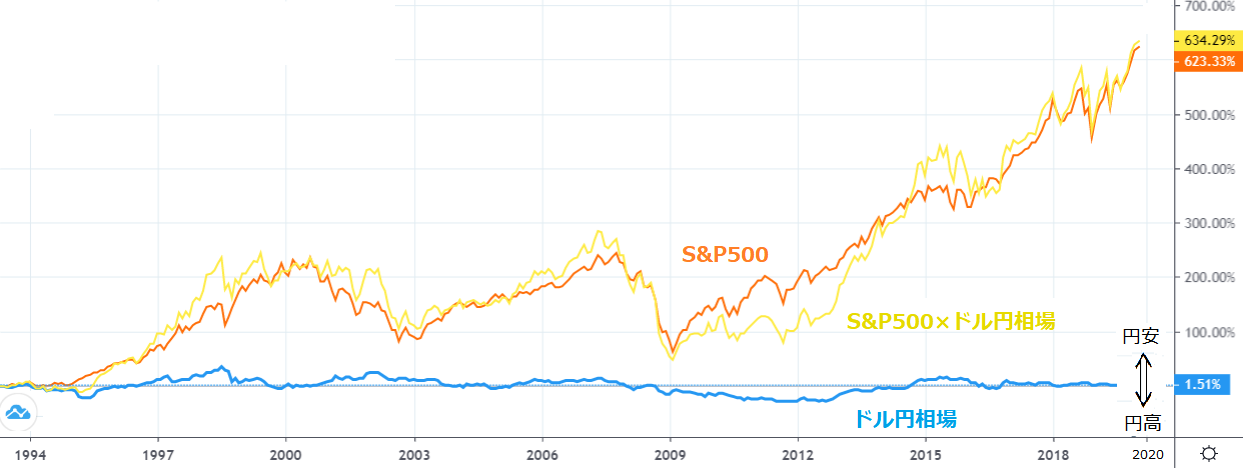

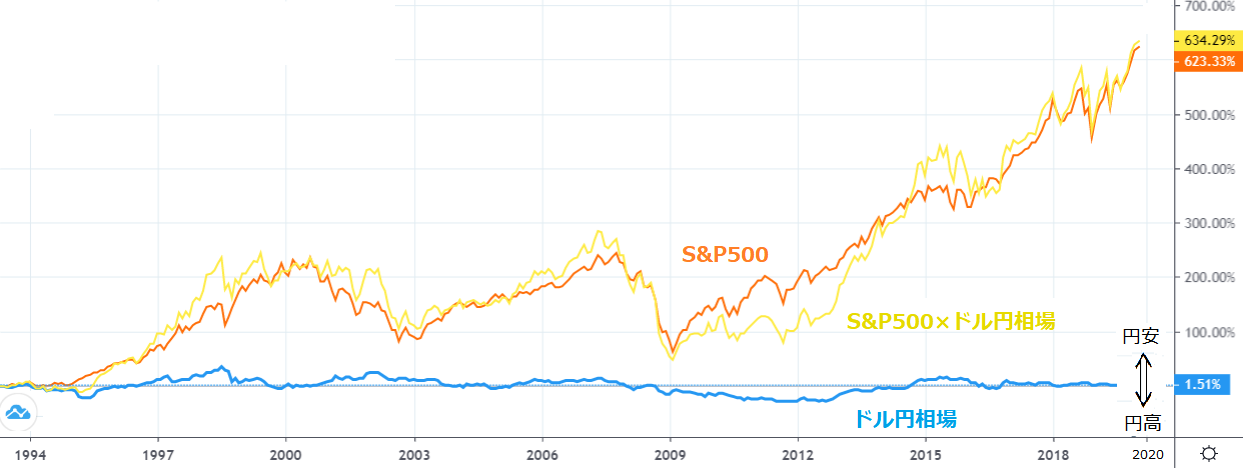

過去30年間のチャートを見ると、S&P500(アメリカ株価指数)の値動きに比べて、ドル円相場の値動きは極めて小さいですね。

黄色の線で示した「S&P500×ドル円相場」とは、ドルで取引されるS&P500を円換算したものです。

黄色の線で示した「S&P500×ドル円相場」とは、ドルで取引されるS&P500を円換算したものです。

もし日本人がアメリカ株に長期投資する場合、最終的に日本円に戻すことを考慮する必要があります。しかし過去30年を見るかぎり、ドル円相場の影響は無視できるほど小さいです。したがって、今後も1ドル100円±20円のボックス相場が続くと予測する場合、アメリカ株を購入する際に為替の影響をヘッジする必要はないといえます。

付記

さて、余談になりますが、おそらく過去の世界史を振り返れば、通貨とモノの価値は変化するのが自然だと思われます。

過去30年間を通じて、モノの値段も初任給もほとんど変わっておらず、かつ、1種類の通貨のみが流通している国というのは、かなりレアケースなのではないか、そう管理人は思っています。日本円に対する信頼性が異様に高いとでも言えばいいか。

このデフレ脳については、個人的に興味深いテーマなので、いずれこのブログで採り上げてみます。

コメント

コメントを投稿