【XLE/VDE/IXC】米国エネルギーETFを比較する

エネルギーETFの株価は、原油価格との連動性が高いです。

原油に投資する方法には色々ありますが、エネルギーETFへの投資が一番無難かな…と管理人は考えています。

エネルギーETFとは、ざっくりいえば、アメリカ大手石油会社の株を詰め合わせた金融商品のことです。

今回は、世界の代表的なエネルギーETFの概要をまとめてみました。

この記事では、XLE、VDE、IXC の3商品を採り上げます。

【XLE】 エネルギー・セレクト・セクターSPDRファンド

・S&P500構成銘柄のうち、エネルギー関連の約30銘柄で運用する。

・運用先の比率は、石油メジャー大手2社(エクソンモービル、シェブロン)が約45%を占める。

【VDE】 バンガード・米国エネルギー・セクターETF

・「MSCI USインベスタブル・マーケット・エネルギー25/50インデックス」に連動する。

・ 米国エネルギーセクターの大型・中型・小型銘柄のうち、約110~120銘柄で運用する。

・運用先の比率は、石油メジャー大手2社(エクソンモービル、シェブロン)が約43%を占める。

(2020年6月30日現在)

【IXC】 iシェアーズ グローバル・エネルギーETF

・「S&Pグローバル1200エネルギーセクター指数」に連動する。

・米国を中心とする世界各国の1200銘柄のうち、エネルギー関連の約70~80銘柄で運用する。

・運用先の比率は、石油メジャー大手2社(エクソンモービル、シェブロン)が約24%を占める。

・競合商品(XLE/VDE)に比べて、多くの投資先に分散している。

(2020/09/24現在)

各ETFの重要ポイントを比較――資産総額、経費率、配当利回り(2020/09/24現在)

・資産総額(ファンドの規模)は、いずれも十分に大きいですね。「ファンドの規模が小さいために流動性が低くて、希望価格で売買できない」という心配はなさそうです。

・経費率(手数料。1年間の保有コスト)は、IXCが高いですね。

・石油株はもともと高配当ですが、折からの株価低迷を受けて、配当利回りはいずれも10%付近となっています(2020/09/24現在)。単純計算すると、配当だけで10年で元が取れることになりますね。ただしクリーンエネルギーへの転換が進むなかで、斜陽産業の石油業界には、減配および株価下落のリスクが常につきまといます。

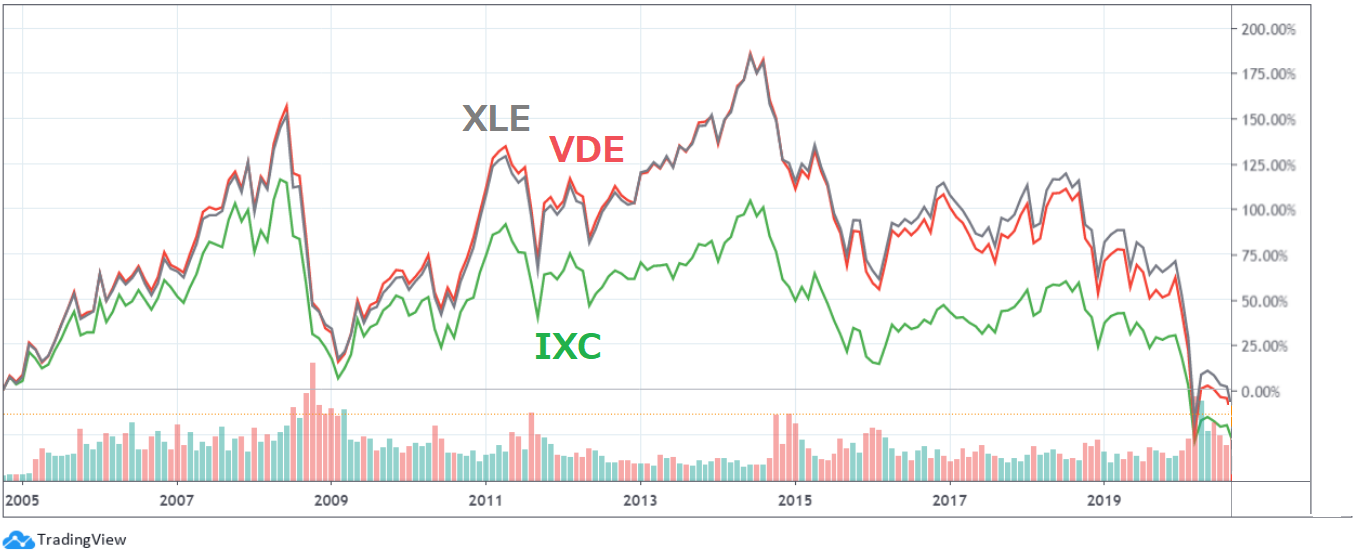

各ETF 株価(基準価額)チャート

XLE、VDE、IXCの長期チャートを比較してみました。

各ETFいずれも大差ないですね。強いていえば、IXCだけが少し異なった値動きです。

こちらのチャートでは、XLEとWTI(原油先物価格)を比べてみました。

エネルギーETFの株価は、原油価格と連動していますね。

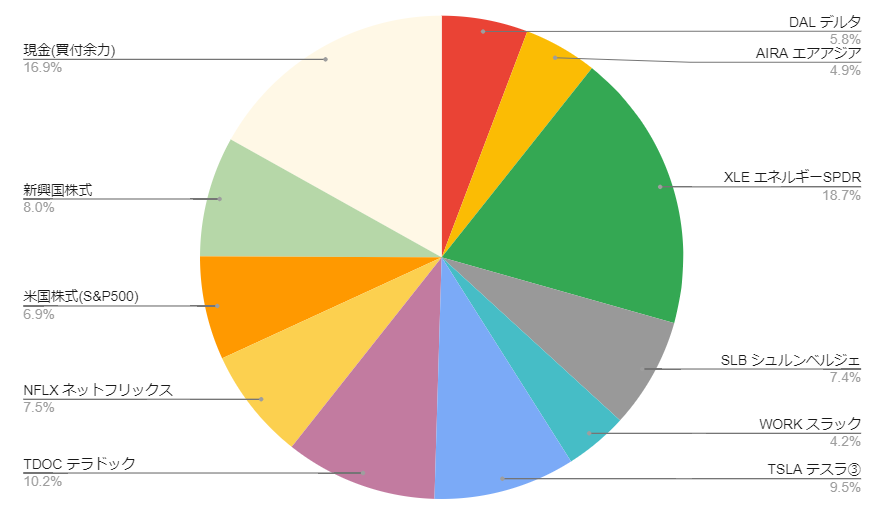

ちなみに管理人はXLEを保有しています。

こちらの記事では、今後の原油価格の見通しについて考察しています。

コメント

コメントを投稿