【XOM / XLE】 コロナ禍において石油株に投資する目的とは?

石油株は、原油価格との連動性が高いです。つまり、今後、原油価格が上昇すれば石油株も上昇するし、原油価格が下落すれば石油株も下落すると予想されます。

今回の記事では、コロナ禍において石油株に投資する目的を整理してみました。

石油株は、ハイテク株のリスクヘッジとして魅力的

石油株とは、XOM(米石油メジャー最大手のエクソンモービル)や、XLE(エネルギー・セレクト・セクターSPDRファンド)などです。

これら石油株に投資する目的は人それぞれだと思いますが、私は次のように考えています。

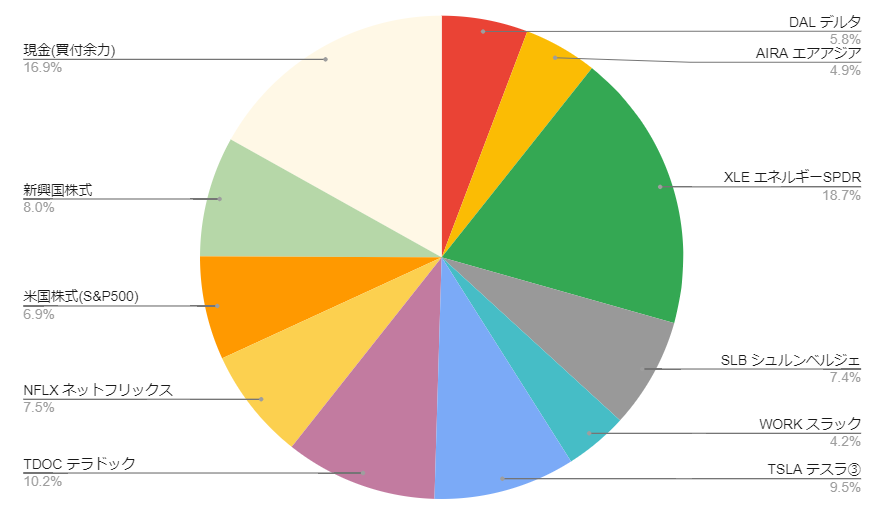

2020年9月現在、コロナ禍かつ金融緩和が行われている現状では、ハイテク株への集中投資がもっともリターンが大きい。ただし、相場環境の急変に備えたリスクヘッジとして、ハイテク株以外に分散する場合、石油株は有力な投資先である。

2020年3月~9月にかけて、米ハイテク株は大幅に上昇しました。その理由として、コロナ禍に伴う在宅ワークや巣ごもり消費の拡大、および金融緩和の恩恵を米ハイテク株が最大限に受けていることが挙げられますね。

逆にいえば、コロナ収束や金融引き締めなど、今の相場環境が変化した場合、ハイテク株が下落する可能性もあるかもしれません。

もちろん今後1~2年間は、米FRBによる金融緩和の継続が予想されているので、基本的にここ半年間のトレンド(ハイテク株の上昇)が継続すると考えて良さそうです。ただし個人的には、全資産をハイテク株に振り向けるのはリスキーかな…という気がします。

したがって、資産のメインをハイテク株に振り向けつつ、たとえばコロナ収束や、あるいは○○ショックと呼ばれる相場環境の急変に備えたリスクヘッジとして、資産の一部を石油株で保有するのが良いのかな~と考えています。

※XLE(エネルギー・セレクト・セクターSPDRファンド)とは:

S&P500構成銘柄のうち、エネルギー関連の30銘柄で運用するETFのこと。運用先の比率は、石油メジャー2社(エクソンモービル、シェブロン)が4割を占める。

ざっくりいえば、アメリカの大手石油会社の株を詰め合わせた金融商品である。

XLEの詳細はこちらの記事でまとめています。

コロナ禍において、ハイテク株は上昇し、石油株は下落した。

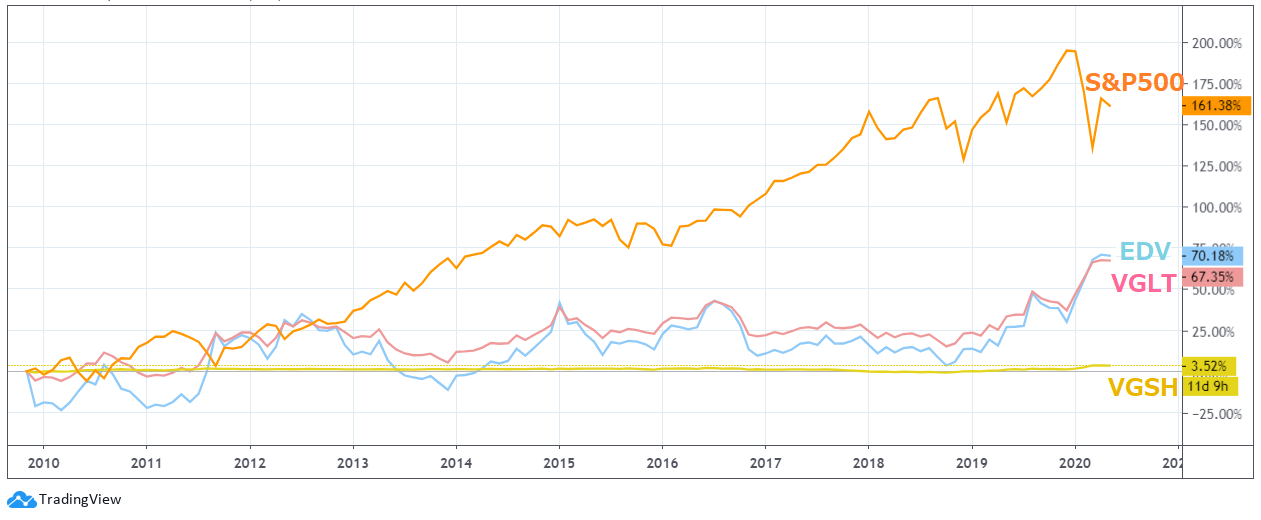

石油株の最大の特徴は、一般的なアメリカ株価とは異なった値動きをすることです。この点が、石油株が分散投資先として有力であると考える理由の一つです。

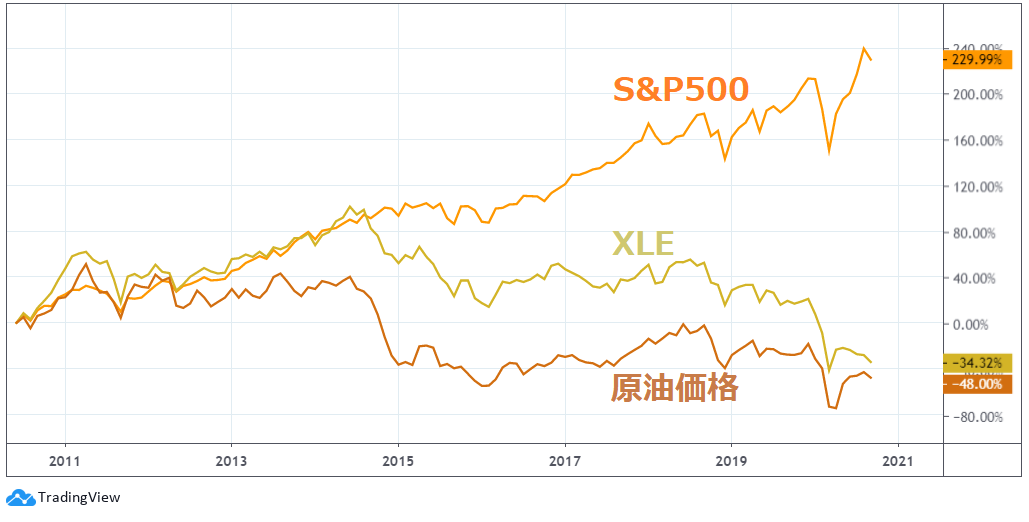

こちらのチャートを見ると、XLE(石油株)は原油価格と連動しており、S&P500全体とはさほど連動していません。

S&P500セクター別の2020年初来パフォーマンスを見ると、XLY(一般消費財セクター)とXLK(テクノロジーセクター)は躍進し、XLE(石油などのエネルギーセクター)は下落していますね。

ざっくりいえば、GAFAMなどのハイテク株が急落したとき、SP500全体も急落するけど、XLE(エネルギーセクター)など石油株は軽いダメージで済むかもしれない、てことですね。

もちろん、これからもハイテク株が上昇する一方で、石油株が置いてきぼりを食らう可能性もありますが…。

原油価格見通し①供給は予測不能、需要はコロナ次第

先述の通り、石油株は原油価格との連動性が高いです。

原油はコモディティであり、需要と供給のみで価格が決まります。

原油供給に関しては、アメリカ、ロシア、サウジなど産油国の思惑に左右される部分が大きく、たとえ国際政治の専門家であっても予測不能です(国際政治の専門家は、すでに起きた事件の解説は得意ですが、将来の予測はできません。もし予測できるって人がいるなら、彼はペテン師です)。

原油需要に関しては、コロナの感染状況次第でしょうね。もちろん将来の予測などできませんが、ありえるシナリオは次の3つです。

①コロナ収束→原油需要は復活。

②コロナ現状維持が数年続く→原油需要は横ばい。

③コロナ現状より悪化(高致死率型に変異など)→原油業界は消滅、貿易は完全にストップ、人類は減少する。

コロナが収束すれば原油需要は復活するし、収束しなければ復活しない。シンプルな話ですね。

将来のことは誰にも分からないけど、③のように極端なシナリオは想定しづらい、そう私は思っています。

この項をまとめます。

原油の供給量に関しては、ランダムな変数が多すぎるので、私は予測を完全に放棄しています。

一方、原油の需要量に関しては、コロナ次第です。

原油価格見通し②石油から再生可能エネルギーへの置き換えについて

もうひとつ考慮すべきポイントとして、「石油から再生可能エネルギーへの置き換えが、どれほどのスピードで進むのか?」という点が挙げられますね。

2020/9/15付の日経新聞では、世界の石油需要は、2019年にすでにピークを迎えていたかもしれないと報じています。

"コロナ禍において新しい生活様式が定着しつつあるため、石油需要が感染拡大前に戻ることはない"とする同紙の報道を踏まえるなら、コロナ以前の水準への復帰を期待して石油株を長期保有することはリスキーかもしれません。

いずれコロナ経済封鎖が解かれたとき、石油需要はある程度復活するだろうけど、2019年の水準までは二度と戻らないかもしれない…。この見方は今後、石油株の売り時を考えるに際して参考になりそうですね。

参考までに過去20年の原油価格を見ると、高値ピークは数年おきに訪れていますが、2008年140ドル、2011~14年100ドル、2018年70ドルと、右肩下がりを続けています。

最後に石油株の高配当について。

たしかに石油株は高配当ですが、今のところ、私は高配当を重視していません。というのも高配当株は、長期保有によってはじめて旨味が出てきますが、長期保有すればするほど、再生可能エネルギーへの代替リスクが高まるためです。

エクソンモービルが再生可能エネルギー事業に着手するとなると俄然、話は変わってきますが…(笑)

コメント

コメントを投稿