3種のギャンブルを組み合わせるという投資戦略

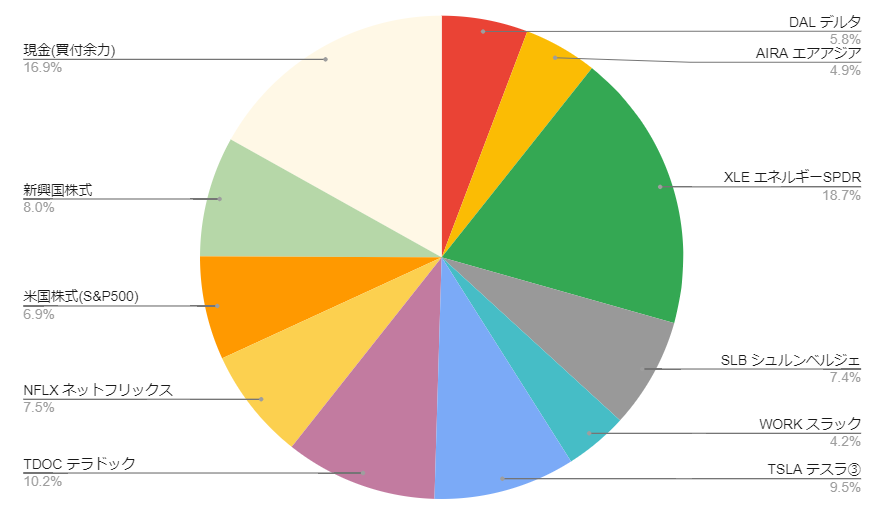

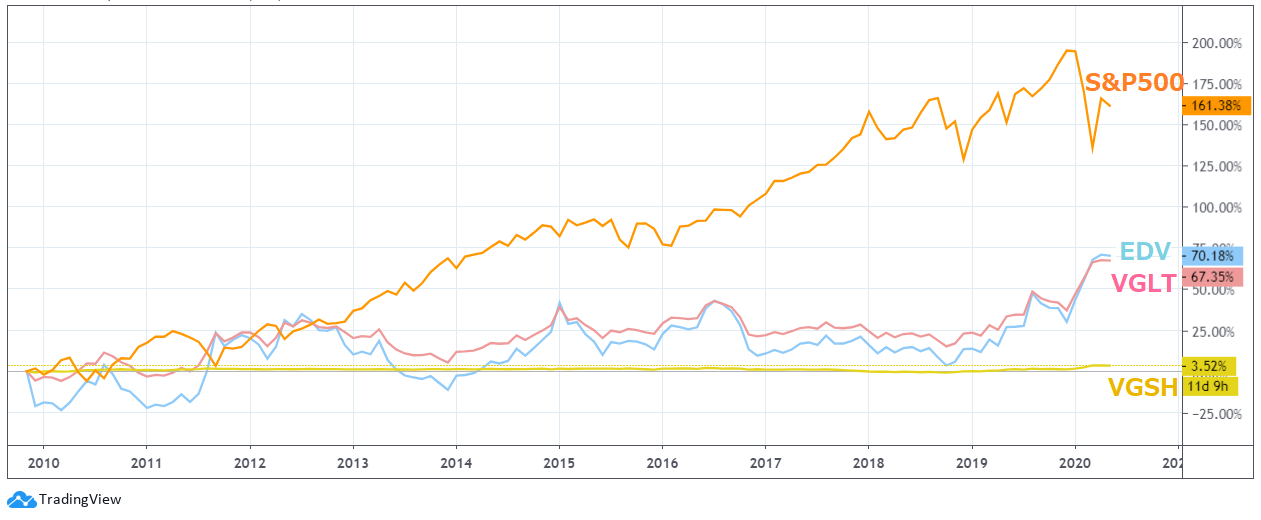

「現代ポートフォリオ理論」には難しい数式とか出てきて私もあまり理解できていませんが、要するに分散投資するときに相関性の低い投資先を組み合わせることで、全体として低リスク・高リターンな運用を目指すということなのだと思います。 小難しい理論を振りかざす人が必ずしも相場で儲けられるとは思いませんが、とりわけこの理論を実地に活かす際にネックとなるのが ボラティリティはボラタイルである ということです。 たとえば新興国株は高リスク高リターンで、先進国株は低リスク低リターンだとされているけど、今後もこの傾向が未来永劫続くとは限らず、この傾向がいつ転換するかをリアルタイムで相場に参加しつつ見極めるのは難しいはずです。我々が目にするボラティリティは常に過去の数値であるわけで、今後もこのボラティリティが不変であるとは限らないということです。 ただし肌感覚として、「相関性の低い投資先を組み合わせることで日々のボラティリティを下げる」という戦略の有効性は実感しています。管理人的に言い換えれば、性質の異なった3種のギャンブルを同時進行させるということですね。2021年2月現在、具体的には①石油株、②ハイテクグロース株、③その他雑多なペニー株やビットコインなどです。 まず①石油株について、今でこそ機関投資家のレポートにおいて「今年はエネルギーセクターが復活する!」などと言われていますが、2020年11月以前に石油株の購入を進めていた管理人としては「いつか必ずワクチン報道が出るはず。ワクチン完成のニュースさえ報道されれば、石油株は上がるはず。ワクチン報道さえ…」という祈りにも似た思惑で、暴騰するハイテク株を尻目に見つつ、ジリ貧の石油株をナンピン買いし続けていました(正直言うと、一部ハイテク株に乗り換えましたが…)。 結果的に11月上旬のワクチン報道後、私の思惑通り石油株が上昇したわけですが、「ワクチン報道」にベットしていたという意味で、石油株は勝ち目の高いギャンブルだったと思います。コロナ収束が見えつつある今は徐々にギャンブル要素が薄まりつつあり、それに伴って今後の期待リターンも徐々に下がりつつある気がしますが、石油株価がコロナ前に戻るまでは保有継続する予定です。 私の場合、主力の石油株がポートフォリオの3~4割くらいを占めます。これと組み合わせるのは②ハイテクグロース株です。具体的...