【投資日記 2021/02】 株価調整はまだ来てないけど…【忘備録】

(この記事はただの個人的な忘備録です)

2020年12月の記事では、米国株の調整に対する備えをまとめました。あれから3ヶ月が経ち、調整らしい調整はまだ来ていないですね。

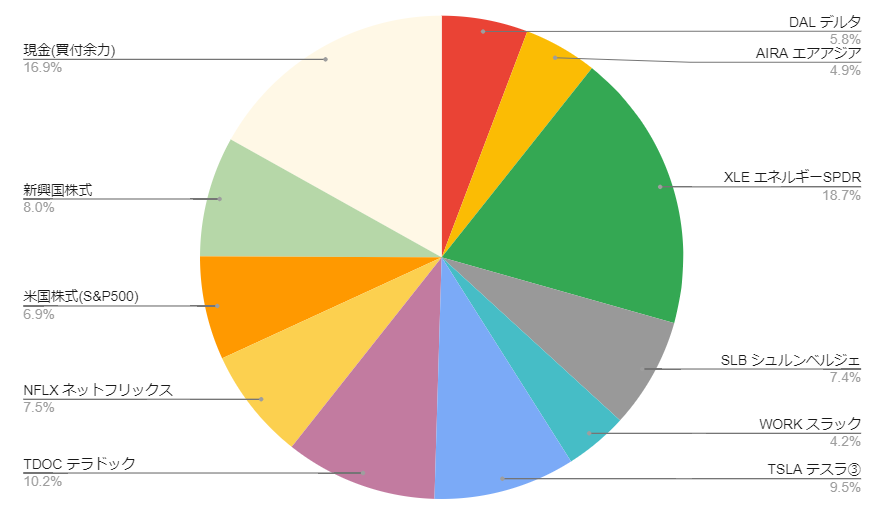

12月の記事でも書きましたが、結局のところ、いつ調整が訪れるかなど誰にも分からないので、常に現金余力を残しておくべき、という考えは今も変わっていません。管理人的には、現金比率30%前後をキープするようにしています。

※画像では現金比率23.6%となっていますが、大幅な調整時はICLNを逆指値で売却し、現金比率が30%を越えるように設定しています。

30%現金、残り70%の株式ポートフォリオについて、つれづれなるままにメモしておきます。

現在注文中

TSLA:指値買い 820ドル以下×1株

NVDA:指値買い 525ドル以下×1株

TSM:指値買い 120ドル以下×5株

ICLN:逆指値売り 28ドル以下×80株

BTC:指値買い 320万円以下×5万円分

今後のプラン

大枠として、石油、クリエネ、ハイテクの三つのカテゴリに分けて分散投資する。今後コロナがどうなるか分からない以上、コロナでダメージを受けた石油株と、コロナ禍における金融緩和の恩恵を受けたハイテク株とに分散することで、資産全体のボラティリティを下げることができるため。

・石油株(XLE / XOM)は保有継続。売却の目途はコロナ前の株価に戻ったとき。参考として、原油価格はすでにコロナ前に復帰している。長期的には石油業界は衰退産業なので、5年以上の保有はリスキーか。

・クリエネ・公益(TSLA / ICLN / XLU)は2~3年保有。売却の目途は次の米議会選挙の頃か(2022年末)。ちょうどその頃、FRBの金融緩和政策が転換すると予測されており、潮目が変わるとすればこの頃か。逆にいえば、2022年末までは安心して保有継続できるかも。

・ハイテク・半導体は短期目線で。2022年末まで保有継続でもいいけど、性格的にビビりなので、少し下げたらすぐ逃げちゃう。でも、これでいいのだ。べつにバブルにすべて乗っかる必要もないしね。

要監視(購入・保有はクリエネ優先で)

①TSM:25日線付近(120~125ドル前後)で追加購入しよう。

②NVDA:500ドル前後で足場固め中か。下落トレンドに入る可能性あり。NFLX,TDOCとの相関性も参考に。

③TSLA:再inは慎重に。再購入開始ラインは25~75日線の間(800~750ドル)か。

④ICLN:3年後を見据えると買いだが、春に調整来るかも。25~75日線の中間まで下がるといったん売却、75日線まで下落すると再購入しよう。

⑤XLU:60~57以下。または相場全体が暴落したとき。

⑥SP500:3000以下に下落した場合→買いタイミングは1/3戻しのとき。

⑦ビットコイン:DXYを参照しつつ、25日線に着地した辺りで購入しよう。

※25日線、75日線などは、すべて日足チャートです。

以下、各個別銘柄メモ(2021/2月上旬時点)

●TSM 台湾セミコンダクター

保有中:125ドル×5株

・コロナ後の半年はNVDAが、11月以降はTSMが優秀で、2020年を通じてみるとともに同じ程度。21年春に調整が来れば購入、保有期間は1年くらいか。

●NVDA エヌビディア

保有中:537ドル×2株

・購入プラン:最大4~5株まで。2株購入後、調整が来るようなら、480ドル前後でナンピンしよう。

・三角持ち合い形成中。上に跳ねるか下に跳ねるか不明だが、過去1年では、四半期決算の前後に上に跳ねている。21年初、NFLXが、次にTDOCが跳ねたので、次はNVDAが跳ねるかも。とはいえハイテク調整に備えて、徐々に買い進めればよい。

・25日線が75日線を下抜けそう。20年末から下落トレンドに入る可能性あり。

購入タイミングは、25日線が75日線を下抜けたのち、株価が25日線を上抜けたときか。

・テスラと同類の話題系。コロナ後の株価は堅調に上昇中で、NAS100を大きく上回る。コロナ後の値動きはテスラをマイルドにした感じ。SP500調整時は大きく下落する可能性あり。

・自動運転や人工知能に使われる半導体メーカー。今後、米政府は中国に対抗するため半導体メーカーに積極融資するとのこと。

・SOXX(半導体株指数SOXに連動するETF)は、日本で購入不可。経費率は0.46%。構成割合はNVDAが最大の8%を占める。

・SMH(ヴァンエックベクトル半導体ETF)は、日本で購入可能。経費率は0.35%。SOXXとSMHの純資産額(ファンドの規模)は同じ程度。両ETF商品の構成銘柄は少し異なるが、チャート推移はほぼ同じで、過去5年はQQQよりさらに好調である。SMHの構成割合はTSM(台湾)13%、NVDA8%。

●ICLN iシェアーズ グローバル・クリーンエネルギー ETF

保有中:25.5ドル×80株(内訳:19.4ドル×25株、21.4ドル×15株、27.8ドル×20株、33.4ドル×20株)

逆指値売り:28ドル以下×60株

・ラッセル調整が来たら(12~2月か)真っ先に買い増そう。調整時、ICLNは25日線まで下落、ラッセル・NAS100・SP500は75日線まで下落している。そうすると調整時を狙ってスポット購入するなら、購入ラインは25日線付近か。

また調整待っても来ないかもしれないので、逆指値をタイトに入れつつ、現在の上昇相場に乗っかるのもあり。

・2021~22年にかけて、バイデン大統領、 下院民主党の場合、上院はどちらであっても、公益事業・クリーンエネルギーは買い。

・済:22ドルで25株購入、20ドルですべて売却済み。10月初旬に急騰を受けて購入するも横ばいが続き、逆指値売りをタイトに設定していたこともあって、損切りとなった。

・バイオ燃料、再生可能エネルギー関連の環境テーマ系ETF商品。上位10銘柄の構成割合はそれぞれ5~6%程度で、合計すると過半数を占める。運用先の4割は米国。

分配利回りは約1%。「PBD」など競合商品に比べ、経費率、資産総額いずれにおいても優秀。また「PBD」と違って、TSLA、NIOを含まない。

中小型株中心なのでラッセル指数と連動する。

●XLU(utility 公益・クリエネ)

・保有:62ドル×10株

・購入ラインは60~57以下。または相場全体が暴落したとき、いちはやく復活が期待できる。

基本的に値動きはS&P500に近い。値上がり幅の期待は小さいため、ICLNを優先的に購入しよう。

●TSLA テスラ

・2020年夏頃、投機目的で活発に売買され、値動きは激しかった。SP500採用後、株価は安定し、長期保有できる銘柄となった印象。75日平均線着地時、または相場全体の調整時に、1株5万円ずつスポット購入を続け、塩漬けにするのもアリ。

・済(第3回):414ドルで3株購入後、555ドルで売却済み。

・済(第2回):340ドルで1株購入後、388ドルで売却済み。

・済(第1回):320ドルで5株購入後、425ドルですべて売却済み。売却価格以下(400ドル以下)で再び買いたい。

・逆指値売り:下落時はナンピンするため当面は不要。

・売却の目途:

株価-5~10%で逆指値売り価格を追尾させよう。

利確の目安:

株価460ドル→逆指値売り440、420ドル以下

株価480ドル→逆指値売り460、440ドル以下

●NIO ニーオ(蔚来汽車)

§過去のプラン(済)

・平均44ドルで計20株購入後、平均55ドルですべて売却済。

・短期目線で5万円ずつ購入。最大20万円(計4回)まで。

第1回(済):43ドル×10株

第2回(済):45ドル×10株

第3回以降:下落するようなら40~30ドルで買い増し。上昇するようなら上限50ドル以下で買い増し。

最低買い増しライン:28ドル

損切りライン:23ドル以下

利確ライン:直近最高値の55ドル到達で、逆指値売り50ドル以下で設定しよう。

・中国の電気自動車メーカー。米国株。TSLAに連られて絶賛バブル中。財務は悪いらしいので、短期での順張りギャンブルとなる。現在のバブルに乗っかるにしても、TSLAよりさらに慎重に。いつ急落するか分からないので逆指値は必須だが、バブル(連日の上昇など)が続くようなら買い増せばいいだけ。

●QQQ(NAS100連動)

・コロナ収束でハイテク下落の場合、底入れ(1/3戻し)を確認してから、500ドルずつ購入しよう。

・TDOC、NFLXなどハイテク個別銘柄を高値時売却→QQQに即時乗り換え(QQQに保有銘柄を統合)はアリかも。高値株(ハイテク個別)から安値株(QQQ)への乗り換えとなり、また管理がラクなので。

・キラキラ株の集合体なので、暴落に備えて逆指値売り設定は必須。株価マイナス20%あたりか。

・済:280×2株購入後、290ドルで売却済み。

●TDOC テラドック・ヘルス:

・済:平均200ドルで計9株購入後、平均250ドルですべて売却。再inの目安は220ドル前後か。

・遠隔医療大手。上場先はNYSE(ニューヨーク証券取引所)であり、ナスダックではない。

8月初、リヴォンゴ(糖尿病データ管理サービス)を買収発表後、株価200ドルに下落したタイミングで購入開始。21年初、270ドルに高騰。

●NFLX ネットフリックス

§過去のプラン①

・予算最大50万円、1株4万円ずつ、株価5ドル上昇ごとに逆指値買いで購入しよう。

・期待値幅を400~500ドルとして、前半部400~450ドルにて購入を進めた。

・平均425ドルで計4株を購入し、平均500ドルですべて売却。

§過去のプラン②

・平均490ドルで計2株を購入し、平均564ドルですべて売却済み。

★割安、景気循環系など

●XLE(石油株ETF)

保有:計100株。32ドル×30株、40ドル×30株、45ドル×20株、30ドル×20株

損切り:必要なし

・購入・売却はしばし停止しよう。

●SLB シュルンベルジェ

保有:60株、900ドル+400ドル

損切り:必要なし

・自前の油田をもたず、油田探査機器を製造する老舗企業。S&P500、xleのメンバー。株価チャートはxleに同じだが、2019年からやや下回りはじめる。業績、財務などとくに強みがあるわけではない。今が割安だから買うだけ。

XLEより先に売却しよう。SLBは配当利回り低く、また個別銘柄の売買回転を早くすることが原則であるため。

原油価格を参照のうえで、保有株の半分を30ドルで、残り半分を40ドルで利確できればよい。

●XOM エクソンモービル

xleのうち2割を占める。値動きはxleに同じ。

●CAI シーエーアイ

輸送コンテナ業の準大手。景気循環株。値動きはxleと似ているが、さらに激しい。今は不況期なので割安だが、xleと同時保有すると分散にならないかも。

8~9月に暴騰、コロナ前の水準に復帰した。

●XLF(Financial 金融)

・コロナ後は割安株。

・2021年頃、短期的な利上げ(金融セクターに有利)ののち、2022~23年頃、米株安時代到来か?

そうすると21年利上げ前に購入、22~23年の株安前に売る必要があるが…。

●DAL デルタ航空

10万円で購入、10万円で売却。来春頃に30~25ドルに下落したら再inを検討するかな。

●AIRA エアアジア

10.7万円で購入、7.8万円で売却。マイナス30%(損益通算を考慮するとマイナス24%)で損切りとなった。

●LUVサウスウエスト

9月にすべて利確済。売却後の再inは、コロナ第2波の下落時(冬頃?32~39ドルでうねりどり狙えるかも)、またはワクチン発表直後の上昇が確実視されるときか。

余談ですが、現在の総リターンは+27%。投入資金は160万円なので、43万円の収益ですウェ~イ!

コメント

コメントを投稿