スーパーシティ構想で投資のチャンス到来か?

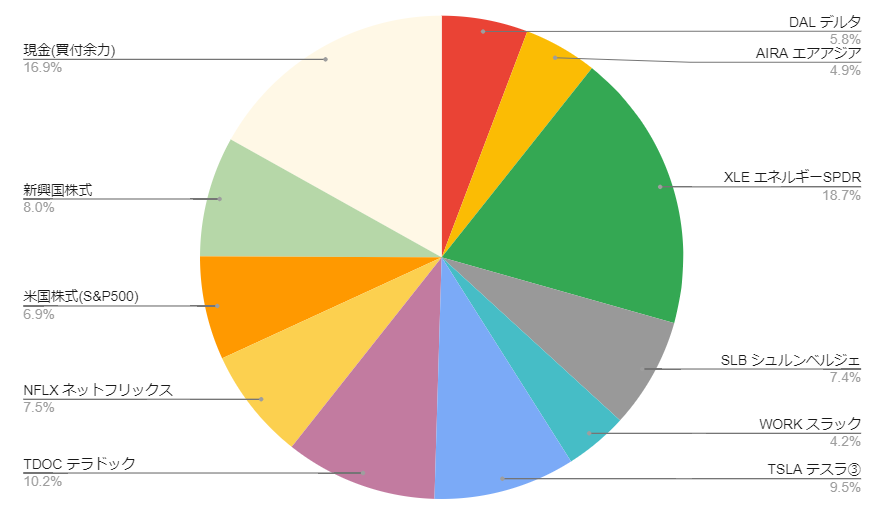

政府が進めている「スーパーシティ構想」ですが、管理社会化であるとして左派の批判を浴びてますね。 左派いわく、「投資家を儲けさせるだけ」だそうです。 投資家の皆さん、儲けるチャンス到来ですね(^^)/ 「スーパーシティ構想」とは、顔認証で自動支払いできる無人コンビニや、ビッグデータを活用して渋滞解消など、一昔前のSF作品で描かれた社会を今後10年で実現する計画だそうです。 たとえばドローン宅配だと、様々な規制があって実現がなかなか進まない。そこで規制緩和特区をつくって、ドローンなどの先端事業を国主導で推進しようという政策ですね。 ただし個人情報を営利企業に管理させたり、あるいは国が特定の業界を優遇することになるので、左派寄りのメディアから批判されてるのでしょうね。 裏を返せば、次の事業に対して、国がお墨付きを与えたといえそうです。 キャッシュレス決済、自動運転、ドローン、遠隔医療、etc... う~ん…。とくに真新しいものはない印象ですね。 候補地や参加企業は現在選定中だそうです。 内閣府の資料では、今のところ参加企業は有名どころばかりですね。 出典:内閣府、「スーパーシティ構想」について https://www.kantei.go.jp/jp/singi/tiiki/kokusentoc/supercity/supercity.pdf 管理人としては、スマートシティに住みたくはないけど、有望銘柄があればぜひ買いたいですね(^^♪ ●参考 ・株探: 2019年の記事ですが、いくつかの銘柄がピックアップされてますね。これらの銘柄は、アフターコロナに強いとされるもの(5G、医療、引きこもり)と重なっているかも…。 https://kabutan.jp/news/marketnews/?b=n201910090730 ・ニューズウィーク日本版――規制改革の大本命「スーパーシティ構想」で、日本の遅れを取り戻せ https://www.newsweekjapan.jp/stories/world/2019/09/post-12929_1.php